티스토리 뷰

목차

세액공제와 과세 이연 혜택이 있는 연금저축 및 IRP 계좌를 활용하여 재투자 수익률을 극대화하는 3단계 전략을 안내합니다. 세금 없는 복리를 시작하세요.

복리 성장의 치트키: 연금저축/IRP 계좌를 활용한 세금 없는 재투자 전략

투자를 시작하면 수익률에만 집중하기 쉽지만, 실제 최종 수익을 갉아먹는 가장 큰 요소는 **세금**입니다. 복리 재투자의 핵심은 수익 전체를 다음 투자금으로 삼는 것인데, 매년 15.4%의 세금이 발생한다면 복리 성장은 심각하게 방해받습니다. 이처럼 세금은 복리 성장을 방해하는 요소 중 가장 치명적입니다.

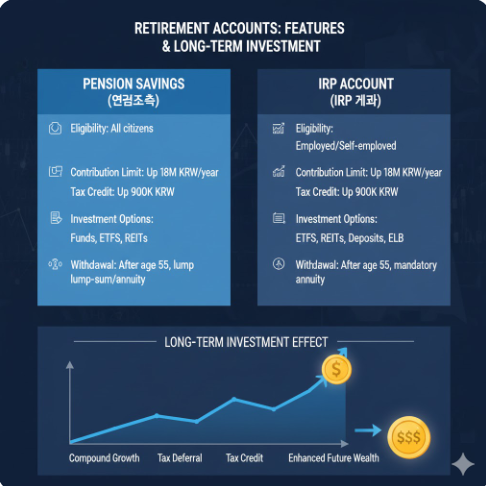

이 문제를 해결하는 치트키가 바로 **연금저축펀드와 IRP(개인형 퇴직연금)**입니다. 이 계좌들은 세액공제는 물론, 수익에 대한 과세 자체를 은퇴 시점까지 미뤄줍니다. 이 글은 연금 계좌의 혜택을 이해하고, 이를 활용하여 복리를 극대화하는 3단계 전략을 제시합니다.

1단계: 연금 계좌의 2가지 핵심 혜택 이해

세금 혜택 계좌가 재투자에 압도적으로 유리한 이유는 다음과 같습니다.

1. 즉각적인 수익: 세액공제 효과

연금저축과 IRP에 납입한 금액은 연간 한도 내에서 **세액공제**를 받습니다. 이는 투자와 동시에 **확정 수익**을 안고 시작하는 것과 같습니다. 연봉 수준에 따라 최대 16.5%의 금액을 연말정산을 통해 돌려받습니다.

2. 복리 극대화: 과세 이연 혜택

가장 중요한 혜택입니다. 일반 계좌에서는 수익의 84.6%만 재투자되지만, 연금 계좌 안에서는 **세금 없이 수익 100% 전체**가 다음 해에 그대로 재투자됩니다. 이 금액이 수십 년간 **복리**로 불어나 최종 수익률을 상상 이상으로 끌어올립니다.

2단계: 연금 계좌를 통한 자산 배분 실행

연금 계좌는 나의 장기 투자 목표와 연결되는 만큼, 안정성과 효율성을 동시에 잡는 전략이 필요합니다.

1. 핵심은 ETF 투자

세액공제 한도 내의 금액을 매월 자동 이체하고, 이 돈으로 재투자에 최적화된 ETF를 매수하는 전략이 가장 효율적입니다. 특히 해외 ETF의 경우 일반 계좌에서 발생하는 양도소득세(22%)도 연금 계좌 안에서는 이연됩니다.

2. IRP와 연금저축의 포트폴리오 차이

- 연금저축펀드: 비교적 자유로운 운용이 가능하며, 적극적인 ETF 투자를 할 수 있습니다.

- IRP: 원금 보장형 상품을 30% 이상 의무적으로 편입해야 하는 등 다소 보수적인 운용 규정이 있으므로, 자신의 투자 성향에 맞게 비중을 조절해야 합니다.

3단계: 세금 혜택 극대화를 위한 실행 지침 (CTA)

세금 혜택 계좌는 복리의 시간을 단축하는 강력한 무기입니다. 지금 당장 계좌를 개설하고 첫 투자를 실행하십시오.

| 단계 | 행동 지침 | 핵심 목표 |

|---|---|---|

| 1 | 증권사에서 연금저축펀드/IRP 계좌 개설 | 세액공제 한도 확보 |

| 2 | 세액공제 한도 내에서 월 적립식 자동 이체 설정 | 정기적 납입 습관화 |

| 3 | 계좌 내에서 S&P 500 등 우량 ETF 매수 설정 | 복리 효과 극대화 |

최종 행동 지침: 세금 없는 복리를 시작하세요 (CTA)

세금은 복리 성장의 가장 큰 방해꾼입니다. 연금 계좌를 활용하는 것은 세금이라는 복병을 아군으로 만드는 전략입니다. 망설일 이유가 없습니다. 오늘 바로 계좌를 개설하고 세금 없는 재투자를 시작하십시오.

'금융 투자' 카테고리의 다른 글

| CAGR로 측정하라: 재투자 성과를 분석하는 복리 수익률 계산 공식 (0) | 2025.12.07 |

|---|---|

| 복리 성장의 엔진 선택: 배당 ETF와 성장 ETF, 무엇이 더 유리할까? (0) | 2025.12.07 |

| 재투자에 최적화된 ETF(상장지수펀드) 장점 3가지와 초보자 선택 기준 (0) | 2025.12.06 |

| 월 적립식 투자(DCA) 전략 가이드: 폭락장 멘탈 관리와 평균 단가 인하 효과 (0) | 2025.12.06 |

| 재투자 목표 설정 가이드: 나의 투자 성향 분석 및 기간별 목표 수익률 계산법 (0) | 2025.12.06 |